Mi lesz 2023-ban a hrivnya árfolyamával, a bankokkal és az inflációval?

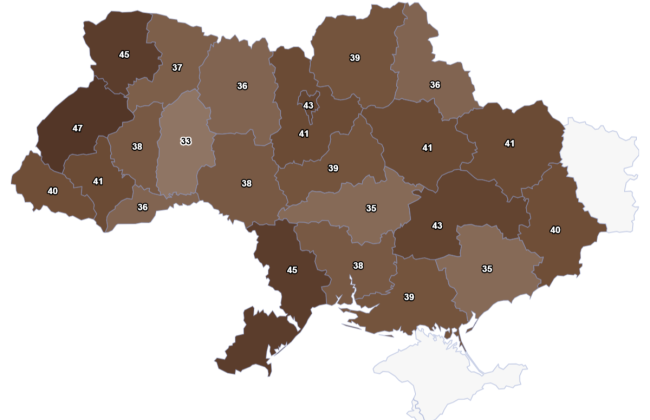

A bankárok hajlanak arra, hogy 2023-ban a hrivnya-dollár árfolyama 42,70-es szinten legyen. Ezt az előrejelzést az Ukrán Nemzeti Bank közölte, számolt be az RBK-Ukrajna. Ez egy frissített előrejelzés, amelyet az elemzők 2023 januárjában tettek közzé. Az októberi előrejelzéshez képest, amikor 43,23 hrivnya dollár volt a várt árfolyam, a januári előrejelzés optimistább. A pénzügyi elemzők pedig még optimistább előrejelzéseket hoznak nyilvánosságra, és 41,11-es szinten várják a dollár hrivnyához viszonyított árfolyamát. Novemberben az előrejelzés pesszimistább volt – 42,30.

Infláció

A bankárok és pénzügyi elemzők nyomán az ukrán vállalatok vezetői is javítottak az inflációval kapcsolatos várakozásaikon. Becsléseik szerint 23,3 %-os lesz a drágulás, közölet írja az RBK-Ukrajna a Nemzeti Bank jelentésére hivatkozva.

A megkérdezettek kétharmada azt jósolja, hogy a fogyasztási cikkek drágulása a jövő évben nem haladja meg a 30%-ot. 37,6 százalékuk úgy gondolja, hogy az infláció jövőre nem haladja meg a 20%-ot. Az inflációt befolyásoló legjelentősebb tényezők között a megkérdezettek a harci cselekményeket nevezik meg (89,2%). A válaszadók 65,8%-a szerint a „termelési költségek” tényező is jelentősen megnőtt. Az árfolyam a fogyasztói árak alakulására gyakorolt hatását ugyanakkor kevesebben említették.

Összeomlanak-e a bankok?

Az Ukrán Nemzeti Bank a háború végére 60%-ra becsüli azoknak a hiteleknek a számát, amelyek esetében a hitelfelvevők nem fizették a részleteket.

December 1-i adatok szerint az összes kiadott hitel 37%-át nem szolgálják ki. Ha a háború végéig valóra válik a jegybank előrejelzése, a bankok bevételeik nagy részét elveszítik, és ez újabb csődhullámhoz vezethet, írta Jaroszlav Vinokurov az Ekonomicsna pravda-ban közölt cikkében.

A nem működő hitelek számát illetően a 2022. december 1-i adatok szerint a Privatbank vezeti a listát. Körülbelül 188,1 milliárd hrivnyáról van szó, ami az összes ukrán banknál lévő késedelmes hitelek 43,8%-a.

A Concorde Capital adatai szerint a rossz hitelek valós volumene Ukrajnában, nem számítva a Privatbank-ot, 50-60%.

Jevhen Dubohriz, a CASE-Ukrajna szakértője úgy véli, hogy a bankok veszteségei még jelentősebbek lesznek, mivel a hitelek fedezete leértékelődött. Ráadásul a bankok február 24-én elvesztették portfóliójuk egyharmadát, és az áramszünetek miatt további 7-10%-kal nőtt a veszteség – hangsúlyozta a szakember. Ukrajnában legutóbb 2014–2017-ben következett be a bankok csődje, akkor közel száz intézményt vontak ki a forgalomból. Ennek fő oka a bankok hitelportfólióinak alacsony minősége és a tőkésítéstől való vonakodás volt. A bankok 2014-ig meglehetősen lazán foglalkoztak a hitelezéssel, és meglehetősen elterjedt volt az a gyakorlat, hogy a bankok rossz minőségű fedezettel nyújtottak hitelt.

Korábban a Nemzeti Bank szigorúan szabályozta a bankok rendelkezésére álló pénzügyi párnákat, amely fedezték volna a késedelmes hiteleket. A bank részvényesei kötelesek voltak tőkésíteni az intézményt, ellenkező esetben a jegybank kivonta volna a bankot a piacról. Hiszen a bank nemcsak, hogy nem tesz szert bevételre a lejárt hitelekből, de jelentősen veszít likviditásából is.

A hitelkamat nem az egyetlen bevételi forrása a bankoknak. Bevételhez juthatnak a tranzakciós díjakból, az árfolyam-különbözetből és az állami kötvényekből. Ezért egyes bankok stabilitása elsősorban a különböző típusú jövedelmek egyensúlyától függ.

A háború időszakában a Nemzeti Bank nem von ki bankokat a piacról a tőkésítés megtagadása miatt. Ugyanakkor továbbra is felméri a banki intézmények likviditását és fizetési fegyelmét. Ezen normák megsértéséért 2022-ben a Szics és a Megabankot kivonták a piacról.

Mi lesz a hitelekkel a háború után?

Mit tehetnek a bankok azokkal a hitelekkel, amelyeket nem fizetik? Eladják, szerkezetileg átalakítják vagy jóváírják.

A háború miatt a legtöbb lejárt hitelt nem lehet újraindítani. Ha a vállalkozás fizikailag megsemmisült, akkor a hitel jóváírásra vár.

Ralf de Haas és Olekszandr Pivovarszkij az Európai Újjáépítési és Fejlesztési Bank munkatársai úgy vélik, hogy a háború miatt leértékelődött hiteleket a harmadik országokban lévő orosz vagyon elkobzásával hozzák vissza.

Ez a folyamat azonban nem egyszerű és nem gyors, így a háború végét követően azonnali tőkésítésre kerül a legtöbb bank. A Nemzeti Bank hivatalosan kijelentette, hogy a háború után nem bünteti meg a bankokat a tőkekövetelmények megsértéséért, ha azt a háború következményei okozták. Ezzel a jegybank több időt ad a bankoknak a bevételek generálására és a tőke helyreállítására. A jelentős számú rossz hitel miatt a bankok a háború után még jobban megemelhetik a kamatokat. A bankok hitelképessége pedig a nemzetközi befektetéseken és a jóvátételeken múlik majd.

MI/Okszana Csopak

Iratkozz fel speciálisan erre a célra kialakított Telegram-csatornánkra, melyen teljes egészében megosztjuk cikkeinket! A telefonod háttérben futó üzemmódban fogja betölteni az aktuális híreket, így nem fogsz lemaradni a legfontosabb eseményekről!

Feliratkozás